С 2025 года вступают в силу значительные изменения в Налоговый кодекс, которые не только повышают налоги, но и открывают новые пути для эффективного структурирования бизнеса. В нашей статье мы подробно рассмотрим, как использовать обновленные лимиты и ставки УСН, новые правила применения НДС для упрощенцев, преимущества амнистии по дроблению и другие нововведения. Узнайте, как изменения могут помочь оптимизировать налоговую нагрузку вашего предприятия и обеспечить его устойчивое развитие в новых условиях.

Новые возможности налоговой оптимизации с 2025 года

Содержание

Изменения в Налоговый кодекс с 2025 года – это не только рост налогов, но и новые возможности для структурирования бизнеса, которые основываются на следующем:

- Лимит для применения УСН – 450 млн руб., вместо 265,8 млн руб.

- Ставка УСН с базой доходы – 6%, доходы минус расходы – 15%. Повышенных ставок по УСН больше нет. Причем субъектами РФ могут устанавливаться пониженные ставки. Например, в Ленинградской области УСН доходы минус расходы – 5%, причем без всяких условий. УСН с базой доходы в Курганской области – 1%. При этом ставка налога на прибыль – 25%, НДФЛ у ИП на ОСН 13-22%.

- НДС по «обычным» ставкам для упрощенцев – возможность принять его к вычету заказчиками (в том числе внутригрупповым) на ОСН, или УСН с НДС 20%.

- Освобождение операций от НДС (ст.149 НК РФ), распространяется и для «упрощенцев», что дает, например для общепита, новые возможности структурирования без дробления (при соблюдении условий по размеру дохода, доли выручки от общепита и размера заработной платы).

- Ставка тарифов страховых взносов 7,6% для обрабатывающих производств, относящихся к МСП.

- Амнистия по дроблению, которая для некоторых групп компаний дает возможность начать жизнь с чистого листа с 2025 года.

Рассмотрим на примерах, как изменения в НК РФ можно использовать при стандартных способах налоговой оптимизации.

Узнайте, как изменения в УСН помогут вашему бизнесу

С 2025 года новые лимиты и ставки УСН открывают новые возможности для бизнеса. Как использовать эти изменения для оптимизации налоговой нагрузки и какие выгоды вас ждут?

Разбираемся с ведущим экспертом по налогообложению Иваном Кузнецовым на вебинаре «Налоговая реформа 2025 года для оптимизации налогообложения» 25 сентября в 14:00 (МСК).

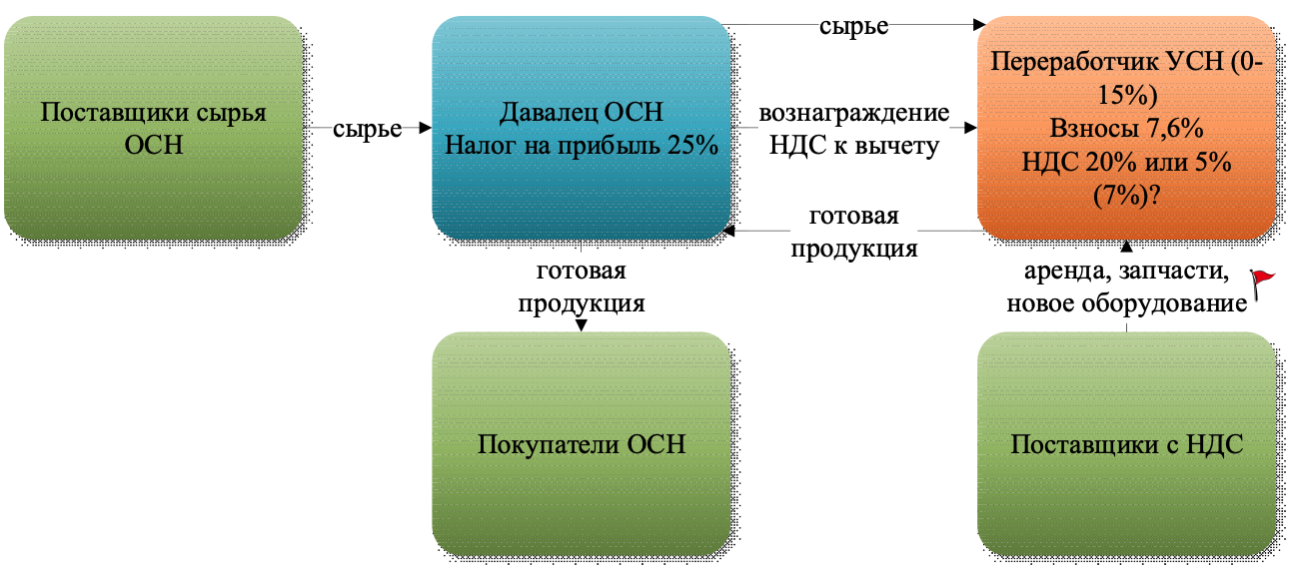

Давальческая модель работы

Заказчик (давалец) передает исполнителю сырье для производства, исполнитель перерабатывает его и возвращает заказчику готовый товар. При этом передача сырья и получение готового товара не является реализацией. За выполненные работы переработчик получает от давальца вознаграждение, которое для заказчика является расходом, а для исполнителя – доходом

В группе компаний в случае, если переработчик применяет УСН, налоговая выгода возникает у давальца за счет разницы в ставках налога на прибыль и УСН у переработчика. Причем в некоторых случаях, УСН у переработчика может быть равен нулю (например, если переработчик – ИП и в субъекте его регистрации на основании п 4. ст. 346.20 НК РФ действует ставка УСН 0% для впервые зарегистрированных ИП). При этом независимо от ставки НДС у переработчика, давалец может принять НДС к вычету по услугам переработчика.

Если у переработчика есть НДС-ные расходы (аренда, покупка запчастей для оборудования и т.д.), он может применять УСН с НДС 20%. Возможность поставить НДС у переработчика к вычету позволит покупать новое оборудование не на давальца (с последующей его передачей по давальческому договору вместе с сырьем переработчику), а непосредственно на переработчика, что усилит признаки его самостоятельности и может являться способом снижения рисков утраты активов: переработчик не является выгодоприобретателем возможного дробления бизнеса, не взаимодействует с поставщиками и подрядчиками, которые могу оказаться недобросовестными контрагентами.

Впрочем, не стоит заблуждаться, что такая модель работы не может быть признана дроблением бизнеса: переработчик применяет УСН, а значит налоговая выгода может возникать:

- По НДС — если переработчик применяет фиксированные ставки НДС.

- По налогу на прибыль — за счет разницы 25% налога на прибыль и ставки УСН у переработчика.

- По страховым взносам – если при объединении давальца и переработчика, последний утратит право на тариф 7,6% для обрабатывающих производств, включенных в МСП (в том числе из-за несоблюдения требования к 70% доле доходов от производственной деятельности — п. 13.2 ст. 427 НК РФ.

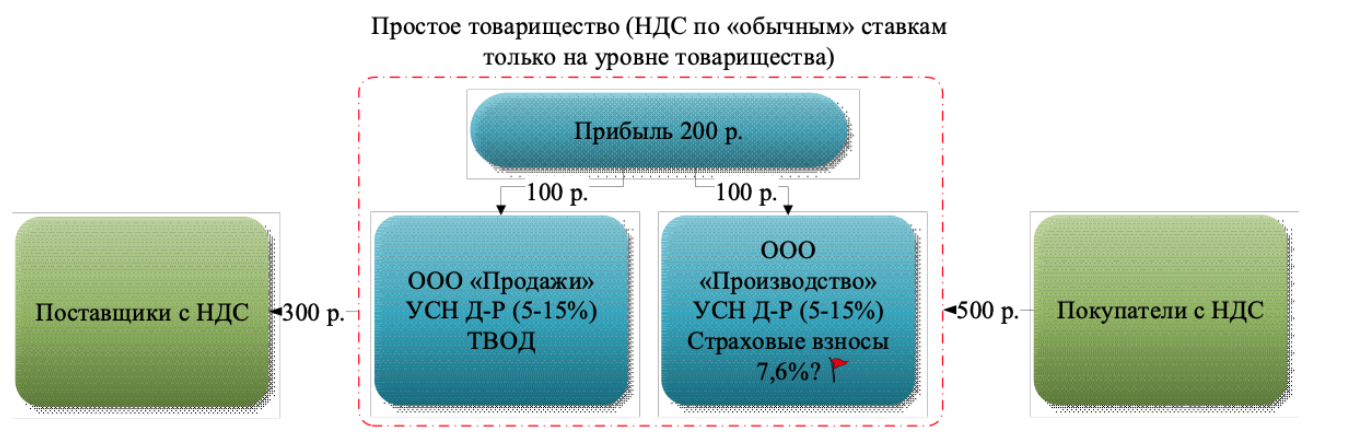

Простое товарищество

В соответствии со ст. 1041 ГК РФ по договору простого товарищества (договору о совместной деятельности) двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной не противоречащей закону цели.

Новое юридическое лиц при этом не образуется, а само товарищество может быть негласным (т.е. факт заключения договора не раскрывается третьим лицам).

Участниками простого товарищества могут быть организации и ИП, применяющие ОСН или УСН с базой доходы минус расходы.

Прибыль по договору простого товарищества распределяется между товарищами по соглашению между ними и облагается налогом на прибыль или УСН только на уровне товарищей (само товарищество – не юридическое лицо и не является плательщиком налога на прибыль). Вся деятельность товарищества облагается НДС по ставкам 20%, 10% или 0% (ст.174.1 НК РФ), даже если все товарищи применяют УСН, при этом только один уполномоченный товарищ имеет право применять НДС к вычету.

До 2025 года именно НДС был одним из основных препятствия для создания простого товарищества, в котором товарищи были упрощенцами, но с нового года они итак становятся плательщиками НДС.

Приведем пример: две организации, применяющие УСН с базой доходы-расходы объединились по договору простого товарищества. Товарищество покупает товар за 300 руб. без НДС и продает его за 500 руб. без НДС. Если бы деятельность осуществлялась от одной организации, применяющей ОСН, налог на прибыль составил бы 50 руб. = 200 руб. * 25%. При объединении в простое товарищество и применении товарищами УСН со ставкой 15%, налог составил бы 30 руб. = 200 руб. * 15%. При этом не стоит забывать, что субъектами РФ могут устанавливаться пониженные ставки по УСН (например, в Санкт-Петербурге – 7%).

Что касается НДС, то он возникает только на уровне простого товарищества и только по «старым» ставкам. Если ставка НДС 20%, то в указанном примере он составит 40 руб. = 100 руб. (500 руб. * 20%) – 60 руб. (300 руб. * 20%).

Если бы организации применяли фиксированную ставку НДС 5%, налог составил бы 25 руб. Таким образом, проигрыш в НДС мог бы компенсироваться выигрышем по УСН.

Возможность применять товарищами УСН ограничена только размером распределяемого им дохода, а не всего дохода товарищества. В нашем примере доходом для применения УСН является только распределенная прибыль товарища в размере 100 руб., а не 500 руб. от покупателей. При этом следует учитывать важный нюанс: распределяемая прибыль – внереализационный доход, что может быть препятствием для товарищей в применении налоговых льгот, пониженных ставок и т.д., а также не соответствовать требованиям кредитных договоров и т.п.

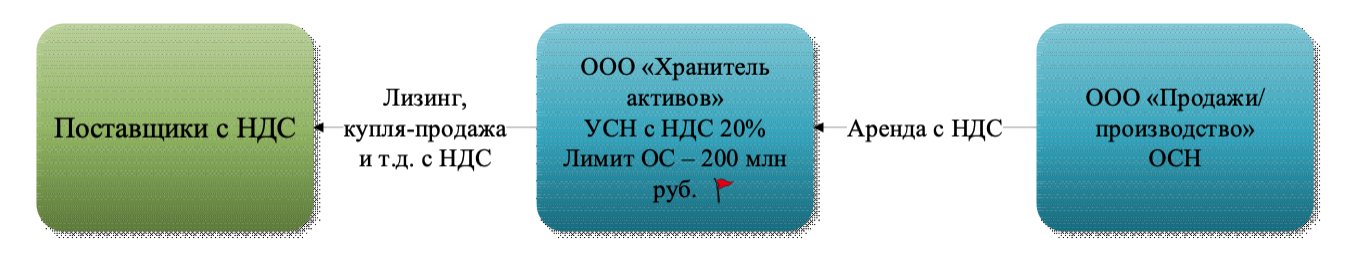

Аренда

Практически любая группа компаний пытается создать отдельную компанию-хранитель активов, который применяет УСН. Но возникает проблема: арендные платежи не уменьшают НДС арендаторов, при) этом любые покупки хранителя активов без НДС. Возникает вопрос: зачем покупать новое оборудование, автомобили или недвижимость на упрощенца, если он не может принять НДС к вычету?

С 2025 года применение упрощенцем-хранителем активов НДС со ставкой 20% решает этот вопрос:

Арендатор на ОСН (или УСН со ставкой НДС 20%) получает вычеты по НДС, Хранитель активов получает возможность принимать НДС к вычету по договорам лизинга, купли-продажи, при реконструкции зданий и т.д. и при этом применять УСН. При этом следует учитывать, что стоимость амортизируемых основных средств упрощенца (как организации, так и ИП) не должна превышать 200 млн руб. по данным бухгалтерского учета (пп. 16 п. 3 ст. 346.12 НК РФ).

С 2025 года НДС по ставке 20% у упрощенца позволяет передать активы от организации на ОСН организации на УСН быстро и с минимальными налоговыми последствиями: путем вклада в уставный капитал. Передающая сторона обязана восстановить НДС и, если дочерняя компания применяет УСН с НДС 20%, она может принять восстановленный материнской компанией НДС к вычету. Налоговые последствия по налогу на прибыль и УСН при этом ни у одной из сторон не возникает. Следует учитывать, что для применения УСН «дочкой», доля «мамы» в уставном капитале не должна превышать 25% (пп. 14 п. 3 ст. 346.12 НК РФ).

Новые правила НДС для упрощенцев – что изменится в 2025 году?

С 2025 года упрощенцы получат возможность применять НДС по новым правилам. Как это поможет вам оптимизировать налоговые расходы и увеличить вычеты по НДС?

Присоединяйтесь к бесплатному вебинару с ведущим экспертом Иваном Кузнецовым 25 сентября в 14:00 (МСК) и узнайте, как подготовить ваш бизнес к изменениям.

Участие бесплатное. Зарегистрироваться на вебинар

Агентская модель работы

На агентскую модель работы изменения в НК РФ повлияют незначительно, если принципал применяет ОСН, а агент – УСН с любой ставкой НДС. Принципал с вознаграждения агенту в любом случае сможет принять вычеты по НДС (если агент не освобожден от НДС). Если у агента есть НДС-ные расходы (реклама, участие в выставках, транспортные расходы и т.д.), он сможет также принять НДС по ним к вычету. В 2024 году агент мог бы принять НДС по таким расходам только признав их расходами по УСН и то, только при базе доходы минус расходы.

Амнистия по дроблению

Для любого структурирования бизнеса, включая его полное обеление, препятствием всегда служили риски прошлых периодов. Как это не удивительно звучит, но именно отказ от дробления часто являлся причиной для проведения ВНП за прошлые периоды. Амнистия по дроблению позволяет решить проблему консолидации бизнеса или перехода на ОСН с 2025 года: да дробились раньше, но добровольно отказались. Причем так как скрывать прошлое дробление с 2025 года смысла нет, консолидация может быть упрощенной без имитации покупки бизнеса, переписок, бизнес-планов и т.д. При этом следует помнить, что безвозмездная передача активов и товарных остатков может повлечь возникновение налоговых последствий как у передающей, так и получающих сторон.

Впрочем, мы уже писали о судебной практике 2024 года, в которой налоговики специально не используют термин «дробление бизнеса» для того, чтобы не учитывать уплаченные участниками группы компаний налоги и не вычитать из налоговой базы все внутригрупповые сделки.

Не стоит забывать, что любая налоговая выгода – потенциальный риск, даже если способ оптимизации кажется совершенно безопасным.

Если Вам требуется квалифицированная оценка налоговых рисков как отдельных сделок, так и всей структуры группы компаний, нивелирования выявленных рисков или разработка законных способов налоговой оптимизации, эксперты Комплаенс Решения готовы оказать качественную юридическую помощь.

Также сопровождаем налоговые проверки на любой стадии.

Чтобы узнать больше, подключайтесь к нашему бесплатному вебинару

Реклама bizprogress.ru 2VSb5z5m21W