Изменения в налоговом законодательстве с 2025 года оказывают существенное влияние на возможности структурирования групп компаний, в которых бенефициарами являются налоговые нерезиденты.

Налогообложение собственников бизнеса-нерезидентов с 2025 года

Содержание

1. Новые правила определения налогового резидентства

В соответствии с Планом деятельности Федеральной налоговой службы на 2024 год и плановый период 2025 — 2029 годов (утв. Минфином России 18.01.2024 № 03-00-03/ВН-1623), к декабрю 2025 года планируется внедрить автоматизированную систему для определения статуса резидентства физических лиц. Таким образом, сокрытие потери налогового резиденства станет невозможным.

По общему правилу, налоговый резидент – физическое лицо, которое фактически находится на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом необязательно, чтобы 183 дней приходились на один год, например, они могут начать отсчитываться в 2024 г. и продолжить в 2025 г. Гражданство физического лица никакого отношения к статусу налогового резидента не имеет: гражданин РФ может быть нерезидентом, а негражданин – резидентом. Окончательный статус физического лица определяется по итогам года.

2.Налогообложение доходов и дивидендов для резидентов и нерезидентов

Доходы нерезидентов от трудовой деятельности будут облагаться по такой же прогрессивной шкале налогообложения, что и доходы резидентов:

| Годовой доход, руб. | Процент |

| до 2,4 млн | 13% |

| от 2,4 млн до 5 млн | 15% с суммы, превышающей 2,4 млн руб. |

| от 5 млн до 20 млн | 18% с суммы, превышающей 5 млн руб. |

| от 20 млн до 50 млн | 20% с суммы, превышающей 20 млн руб. |

| свыше 50 млн | 22% с суммы, превышающей 50 млн руб. |

Незначительно будет отличаться налогообложение при выплате дивидендов:

- Для резидентов – если доход до 2,4 млн руб. — 13%; если больше – 312 тыс. руб. плюс 15% с дохода, свыше 2,4 млн руб.

- Для нерезидентов – 15% независимо от размера дохода.

Следует обратить внимание, что в соответствии с п.1ст.43 НК РФ, дивидендом признается любой доход, полученный участником от организации при распределении прибыли, остающейся после налогообложения, пропорционально долям в уставном капитале этой организации.

Таким образом, если дивиденды распределяются непропорционально долям участия (что возможно предусмотреть в уставе ООО на основании п.2 ст.28 ФЗ «Об ООО»), либо в размере, превышающем нераспределенную прибыль, разница между дивидендами и фактически выплаченным доходом будет признаваться иным доходом и облагаться по прогрессивной шкале НДФЛ 13-22%, причем независимо от налогового статуса участника.

С 2025 года изменится подход к налогообложению доходов и дивидендов нерезидентов. Как минимизировать налоговые риски? Разбираемся с ведущим экспертом по налогам Иваном Кузнецовым на вебинаре 11 сентября 2024 года в 14:00 (МСК).

Участие бесплатное. Регистрация — по ссылке.

3. Продажа долей и новые правила налогообложения с 2025 года

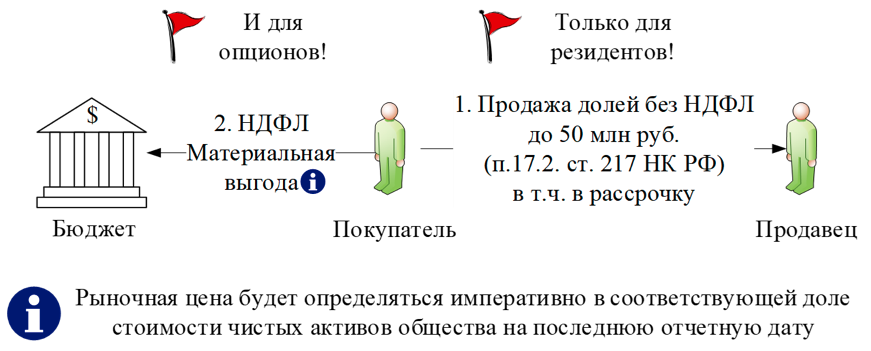

Значительные отличия налогообложения резидентов и нерезидентов происходят при сделках с долями в обществах:

С 2025 года вносятся существенные изменения в п.17.2 ст.217 НК РФ. До 2025 года и резиденты и нерезиденты при непрерывном владении долями в ООО или акциями более 5 лет, освобождались от НДФЛ при их продаже, независимо от размера дохода, его соответствия рыночной стоимости и т.д. По новым правилам для резидентов необлагаемый размер дохода уменьшен до 50 млн руб., а нерезиденты вообще не могут воспользоваться таким освобождением, более того не могут применить имущественные вычеты (учесть расходы на приобретение долей).

Таким образом, продажа доли нерезидентом будет облагаться НДФЛ по ставке 30%. Такая же ставка будет действовать при выходе из общества и получении действительной стоимости доли (независимо от срока владения долями) и при распределении имущества ликвидированной организации.

С 01.01.2025 года в связи с новой редакцией пп.3 п.1 ст.212 НК РФ, у покупателя доли в ООО возникает материальная выгода при покупке долей если их стоимость ниже рыночной. Рыночная стоимость определена императивно: соответствующая доля стоимости чистых активов общества на последнюю отчетную дату. Материальная выгода у нерезидента будет облагаться НДЛФ по ставке 30%.

С учетом указанных изменений, сделки по купли-продажи долей нерезидентам выгоднее осуществить до конца 2024 года (указанное справедливо и для большинства резидентов).

4. Опционы на куплю-продажу долей и налоговые последствия

Изменения в порядок налогообложения купли-продаже долей в ООО влияет и на налоговые последствия при заключении соглашений о предоставлении опциона на заключение договора купли-продажи долей, которые широко используются для прикрытого владения бизнесом (подробнее можно прочитать здесь).

Напомним, что по договору опциона на заключение договора, одна сторона (оферент – продавец), предоставляет другой стороне (акцептант-покупатель), право заключить договор на условиях, предусмотренных опционом. Договор опциона подлежит обязательному нотариальному удостоверению, но при этом не отражается в ЕГРЮЛ, что позволят рассматривать его как один из способов прикрытого владения бизнесом.

Если стоимость долей ООО по опциону оплачивается при его акцепте, она может оказаться меньше величины чистых активов и у акцептанта (бенефициара или его доверенного лица) возникает материальная выгода. Если указать стоимость долей гибко, в момент акцепта она может быть неконтролируемо-высокой. Если же оплатить стоимость долей в момент заключения опциона, у оферента (действующего участника общества), образуется НДФЛ, который он должен отразить в декларации 3-НДФЛ, что приведёт к фактическому раскрытию опциона и обесценит его как способ прикрытого владения.

Налогообложение опционов с 2025 года претерпит изменения. Узнайте, как избежать дополнительных налоговых рисков с ведущим экспертом по налогам Иваном Кузнецовым на вебинаре 11 сентября 2024 года в 14:00 (МСК).

Участие бесплатное. Регистрация — по ссылке.

5. Личные фонды и налоговые последствия для нерезидентов

Возникают и вопросы целесообразности владения паями в ЗПИФ (имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления): промежуточный доход по паям будет облагаться НДФЛ по ставке 30%, тогда как при выплате дивидендов – 15%. Указанное замечание относится и к резидентам, доход которых по ЗПИФ будет облагаться по НДФЛ по ставкам 13-22%, тогда как максимальная ставка НДФЛ для дивидендов – 15%.

Существенные ограничения возникают у нерезидентов и при использовании относительно нового инструмента для структурирования бизнеса – личных фондов (о них мы подробно писали здесь) .

Напомним, что личный фонд – некоммерческая организация (которая может осуществлять предпринимательскую деятельность), учреждаемая только одним учредителем (или супругами). Личный фонд – уникальный инструмент для защиты активов и для предотвращения споров при наследовании бизнеса.

Так получение учредителем личного фонда имущества, которое он в него ранее внес не облагается НДФЛ только в том случае, если учредитель – налоговый резидент. Если личный фонд выплачивает доходы выгодоприобретателям-близким родственникам при жизни учредителя личного фонда, НДФЛ не возникает только у тех из них, кто является налоговым резидентом.

Получается, что, например отец может подарить сыну-нерезиденту 1 млн руб. без налогообложения, но, если это сделает личный фонд, единственным учредителем которого является отец, у сына-нерезидента возникнет НДФЛ. При наличии у сына статуса налогового резидента, НДФЛ в такой ситуации не возник бы.

Как изменения в налоговом законодательстве с 2025 года повлияют на использование личных фондов для защиты активов и налогового планирования? Расскажет ведущий эксперт по налогам Иван Кузнецов на вебинаре 11 сентября 2024 года в 14:00 (МСК).

Участие бесплатное. Регистрация — по ссылке.

6. Особенности налогообложения для ИП и валютных резидентов

Какой-либо дискриминации у ИП-нерезидентов с 2025 года не возникает, но следует учитывать следующее.

При утрате российского налогового резиденства физическое лицо может стать налоговым резидентом другого государства. В этом случае его налоги будут зависеть и от правил налогообложения в стране, в которой он стал резидентом и от наличия соглашений об избежании двойного налогообложения с РФ.

При этом 38 СИДН, в том числе со всеми странами Евросоюза – приостановлены, в том числе в части предотвращения двойного налогообложения доходов физических лиц. Следует отметить, что по мнению Минфина на доходы упрощенцев соглашение об избежании двойного налогообложения не распространяются, при этом учесть уплаченные в иностранном государстве налоги, российский ИП не может. То есть полученный ИП от предпринимательской деятельности доход в иностранном государстве включается в налогооблагаемую базу ИП. В свою очередь доход российского ИП может являться доходом и в иностранном государстве, резидентом которого он является.

И в заключении о валютном резиденстве – изменений с 2025 года нет. Валютными резидентами являются все граждане РФ, независимо от налогового резиденства. Между тем, если валютный резидент находится за пределами РФ в истекшем календарном году в совокупности более 183 дней, он не должен представляют налоговым органам по месту своего учета уведомление об открытии счетов и отчеты о движении по ним денежных средств.

Если Вам требуется квалифицированная оценка налоговых рисков как отдельных сделок, так и всей структуры группы компаний, нивелирования выявленных рисков или разработка законных способов налоговой оптимизации, эксперты Комплаенс Решения готовы оказать качественную юридическую помощь.

Также сопровождаем налоговые проверки на любой стадии.

Узнайте больше 11 сентября на специальном бесплатном вебинаре для директоров и собственников бизнеса «Оптимизация налогообложения для собственников бизнеса».

Также сопровождаем налоговые проверки на любой стадии.

Узнайте больше 11 сентября на специальном бесплатном вебинаре для директоров и собственников бизнеса «Оптимизация налогообложения для собственников бизнеса».

Реклама bizprogress.ru 2VSb5yA3eDv