«Бумажный» НДС, дробление, необоснованные расходы — известные способы налоговой «оптимизации», используя которые налогоплательщик подвергает себя понятным рискам. Но иногда налоговые риски и доначисления возникают, казалось бы, в совсем безобидных (но нередких!) ситуациях. Каких — рассказывает ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса Иван Кузнецов.

Неочевидные налоговые риски

Как ненамеренные «маленькие» ошибки приводят к рискам больших налоговых доначислений и как снизить эти риски — новая тема онлайн-интенсива «Неочевидные налоговые риски» с участием эксперта-практика Ивана Кузнецова. Подробная программа и форма регистрации — по ссылке.

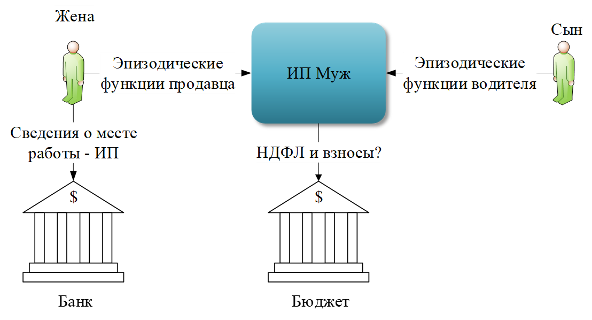

1. Переквалификация помощи родственников в трудовые отношения

Ситуация. ИП работал вместе с членами семьи: жена иногда стояла за прилавком (когда ИП закупал товар на рынке), сын доставлял товары от поставщиков и до покупателей. Родственники и не отрицали, что помогали иногда ИП: «Мы же одна семья». Покупатели также подтвердили, что эпизодически за прилавком стояли жена и сын ИП. Источников дохода у жены и сына при этом не было, но деньги на карты они вносили, а у ИП не было работников.

Получая кредит в банке, жена указала место работы — в ИП мужа, у которого она до проверяемого периода действительно работала.

Результат – доначисление НДФЛ и взносов исходя из МРОТ и установленного рабочего времени жены и сына (постановление АС Уральского округа от 19.07.2023 по делу А60-42938/2022).

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса

Кейс показывает, что алгоритм переквалификации в трудовые отношения неофициально оформленных родственников такой же как, как и для сторонних лиц.

2. Перевод выкупного платежа по договору лизинга автомобиля на физическое лицо

Есть «маленькие налоговые шалости», которые делают очень многие безнаказанно. Например, взять в лизинг автомобиль на организацию, а выкупной платеж произвести физическим лицом с переходом права собственности на него. Такую схему предлагает каждая лизинговая компания.

Налоговая выгода очевидна, но при этом многими не воспринимается как необоснованная («все так делают»):

- можно учитывать НДС с лизинговых платежей;

- с 2022 года лизинговые платежи отражаются в составе прочих расходов (до 2022 года – зависело от того, на чьем балансе автомобиль);

- не нужно решать вопрос с передачей автомобиля от организации физлицу (кстати, это может быть не только купля-продажа).

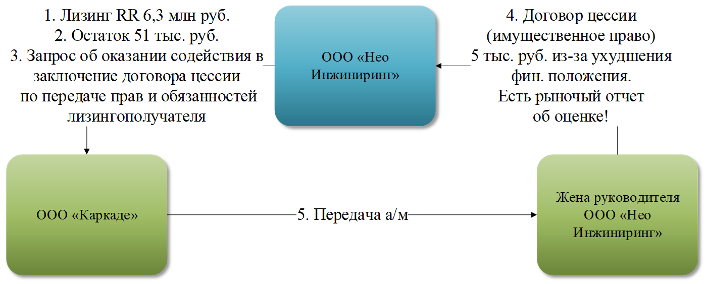

- Но получается не у всех.Ситуация. Организация взяла Range Rover в лизинг. Стоимость автомобиля — 6,3 млн руб. Когда остался выкупной платежи в размере 51 тыс. рублей, лизингополучатель направил запрос лизинговой компании об оказании содействия в заключении договора цессии на физическое лицо.Передача имущественного права даже была оценена на основе отчета оценщика, в соответствии с которым… стоимость имущественного права — 5 тыс. рублей. Физическое лицо, новый собственник машины — супруга руководителя лизингополучателя.

Результат. Налоговый орган посчитал такую передачу занижением НДС при реализации имущественного права (постановление АС Западно-Сибирского округа от 12.07.2023 по делу А67-3702/2022).

Результат. Налоговый орган посчитал такую передачу занижением НДС при реализации имущественного права (постановление АС Западно-Сибирского округа от 12.07.2023 по делу А67-3702/2022).

И это не единичный случай: постановление АС Западно-Сибирского округа от 29.07.2022 по делу А03-14482/2021, постановление АС Западно-Сибирского округа от 05.09.2022 № А03-485/2022 и др. (примечательно, что все споры в ЗСО).

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса

Способ плох сущностной проблемой: зачем уступать право за 1 рубль, если, выкупив машину, ее можно было бы продать за 100 рублей?

Кто-то пытается занизить стоимость (машина неисправна), кто-то оценить уступку (как в примере, за 5 тыс. рублей), кто-то — доказать, что 1 рубля для выкупной стоимости не было.

Впрочем, если «шалость» выявят при КНП, выгода все равно есть: расходы на топливо, страховки, ремонты за три года все равно не снимут: выгода будет и по НДС, и по прибыли.

Тем не менее рекомендуем оценивать риски комплексно.

Риски переквалификации договоров, риски при передаче имущества и при прекращении обязательств — оцените, насколько безопасны ваши действия, и задайте вопрос специалисту по налоговым спорам напрямую. Онлайн-мероприятие состоится в среду 20 сентября в 14 ч. Участие бесплатное.

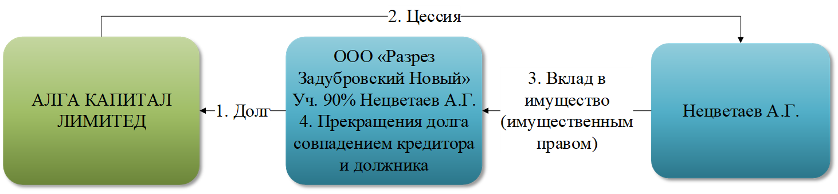

3. Передача имущества или имущественных прав от участника обществу

Ситуация. Участник общества по договору цессии приобрел право требования у кредитора организации, в которой является участником с долей 90%. В отличие от многих, он не стал выводить себе деньги на основании оплаты по договору цессии, а решил внести имущественное право (право требования к своей организации) в качестве вклада в имущество.

Результат. Налоговая доначислила обществу налог на прибыль с внереализационного дохода. Внесение вклада в имущество и совпадение должника и кредитора – самостоятельные хозяйственные операции, при второй возникает налог на прибыль (Определение ВС РФ от 10.05.2023 г. по делу А27-8223/2022).

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса

Отмечу, что вообще для внесения вклада в имущество такая обязанность должна быть предусмотрена уставом. При этом по умолчанию все участники должны делать вклады в имущество пропорционально (но в уставе можно предусмотреть и иной порядок).

Интересно, что альтернативный вариант безденежного погашения задолженности путем взаимозачета долга общества и неисполненной обязанности участника по внесению вклада в имущество (специально созданной для такого взаимозачета), также не бесспорный. Но перспективы у спора есть (постановление АС Западно-Сибирского округа от 05.05.2023 по делу А03-7831/2022).

Таким образом, прощение долга учредителем, взаимозачеты, круговые способы погашения долга деньгами, при кажущейся безобидности (участник все прощает!), имеют вполне реальные налоговые риски. Такие сделки следует структурировать особенно тщательно.

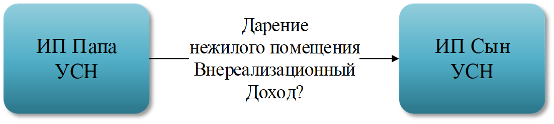

4. Внереализационные доходы при дарении коммерческих объектов близкими родственниками

Ситуация. ИП Папа подарил ИП Сын нежилое помещение, используемое в коммерческой деятельности. Налоговый орган пришел к выводу, что у ИП Сын возник внереализационный доход, а родственные отношения не имеют значения, если подарен коммерческий объект недвижимости. Суды с таким подходом полностью согласились (Определение ВС РФ от 20.07.2023 по делу № А66-12934/2022 и аналогичное решение — Определение ВС РФ от 10.12.2021 г. по делу А42-3385/2020).

Интересно, что если бы ИП Папа умер и помещения достались бы сыну по наследству, доход бы у него не возник ни по УСН, ни по НДФЛ. Если бы сын не был ИП, то, по нашему мнению, налог у него также бы не возник, но дальнейшее использование в коммерческой деятельности помещения могло привести к переквалификации в предпринимательскую с возможным доначислением НДС.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса

Двойственная природа ИП (с одной стороны, предприниматель, с другой – физическое лицо), вызывает большое количество споров при передаче имущества родственникам и третьим лицам (в части налогообложения операций либо по УСН, либо по НДФЛ) и требует квалифицированной оценки.

Узнайте также, как не попасть под проверки и доначисления при применении налоговых льгот и пониженных ставок, на интенсиве только для директоров и собственников компаний. Заявка на участие.

5. НДФЛ при выходе участника из общества

Если участник, владеющий долей более 5 лет, выйдет из общества и получит дейститвельную стоимость доли, НДФЛ у него не возникнет, доли станут принадлежать обществу и в течение одного года должны быть проданы, распределены между оставшимися участниками или погашены путем уменьшения уставного капитала.

Здравый смысл говорит о том, что если вышедший участник получил от общества 100 млн рублей, то у оставшегося участника при распределении ему долей вышедшего участника НДФЛ со 100 млн рублей не возникает. К тому же, если такой участник продаст распределенные ему доли или выйдет из общества до истечения 5 лет, у него снова возникнет НДФЛ.

Но у судов иная позиция. Если при безвозмездном распределении участнику ООО досталась доля в уставном капитале общества, которая перешла к организации при выходе других участников из ООО, у этого участника возникает экономическая выгода (доход). Законодательство РФ о налогах и сборах не предусматривает освобождение такого дохода от НДФЛ (постановление 9 ААС от 20.11.2017 по делу А40-21988/2017).

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса

Рекомендуем оценивать любые сделки на предмет налоговых рисков. В описанном примере доли можно было не распределять, а купить по любой стоимости (п. 4 ст. 24 ФЗ «Об ООО»). Но и такой вариант требовал бы обоснования.

Больше типичных ошибок бизнеса, которые могут привести к налоговым доначислениям, с примерами из реальной судебной практики разберет на вебинаре «Неочевидные налоговые риски» эксперт-практик Иван Кузнецов. Регистрируйтесь по ссылке.

Реклама bizprogress.ru LdtCKd7kj