После более чем 10 лет споров по «дроблению бизнеса» наконец появилось законодательное определение этого понятия, которое… не добавило ясности. Вдогонку ФНС выпустила письмо с разъяснениями. В тонкостях трендов по налоговым спорам в 2024 и 2025 гг. разбираемся с ведущим экспертом РФ в области налоговой и корпоративной безопасности бизнеса Иваном Кузнецовым.

Перспективы споров по дроблению в 2025 году

Содержание

Дроблением бизнеса признано «разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами (организациями, индивидуальными предпринимателями) (далее в статье — «группа лиц»), в отношении которых осуществляется контроль одними и теми же лицами, направленное исключительно или преимущественно на занижение сумм налогов путем применения специальных налоговых режимов с превышением предусмотренных статьей 54.1 Налогового кодекса Российской Федерации пределов осуществления прав по исчислению налоговой базы и (или) суммы налогов».

Исходя из официального определения выделим такие признаки дробления:

- разделение единой предпринимательской деятельности (что под этим подразумевается, не раскрыто и отдано на откуп судам);

- контроль одними лицами;

- использование специальных налоговых режимов (МСП и налоговые льготы к ним не относятся);

- преимущественно или исключительно налоговые цели использования спец. режимов.

Компенсируя размытость законодательной формулировки, ФНС выпустило письмо с обобщенной судебной практикой по дроблению для применения налоговыми органами (от 16.07.2024 N БВ-4-7/8051@).

Впрочем, по оценке Ивана Кузнецова, письмо это однобоко показывает практику в пользу налоговых органов. Но это не всегда так.

В сообщении перечислены 9 признаков дробления. Их с примерами из текущей судебной практики прокомментирует эксперт.

1. Единая хоздеятельность

Ведение единой хозяйственной деятельности через организации, применяющие специальные налоговые режимы, а также создание новых юридических лиц при расширении бизнеса для получения налоговых преимуществ от применения специального налогового режима — недопустимо.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Разберем такую ситуацию. Деятельность лицензируемая, территориально-обособленная, при этом каждая компания имеет собственные ресурсы, а требование к структуре было предъявлено невзаимозависимым заказчиком? К примеру, когда одна управляющая компания обслуживает один многоквартирный дом).

Тогда дробления нет (Пост. Арбитражного суда Западно-Сибирского округа от 21.01.2022 по делу А70-8901/2021 (спор на 27,9 млн руб.)).

Разбираемся в тонкостях формулировок, касающихся дробления бизнеса — с ведущим экспертом страны по оптимизации налогов и защите малого и среднего бизнеса Иван Кузнецов на вебинаре 21 августа 2024 года в 14:00 (МСК).

Участие бесплатное. Регистрация — по ссылке.

2. Искусственное выделение части из целого

Искусственное выделение из единого бизнеса сегмента с последующей его передачей подконтрольному лицу, применяющему специальный налоговый режим, не может быть признано обоснованным.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Тем не менее иногда суды признают ситуацию правомерной.

Например, сдача в субаренду помещений через арендаторов-упрощенцев организацией, применяющей ОСНО, по мнению АС Западно-Сибирского округа, имело деловые цели — переложение на оптовых арендаторов таких функций:

- заполнение арендаторами построенных и введенных в эксплуатацию корпусов торгового комплекса — это было актуально в условиях одновременного строительства и ввода в эксплуатацию сразу двух крупных ТК для сдачи в аренду торговых мест арендаторам закрывающегося вещевого рынка;

- привлечение розничных арендаторов, организация взаимодействия с ними, в том числе по денежным расчетам;

- взятие на себя рисков по заполняемости торговых мест;

- обязанности по затратам на приобретение и монтаж конструкций торговых мест — для этого у налогоплательщика денежных средств в условиях закредитованности попросту не было;

- вложения в инфраструктуру имущественного комплекса ТК, что гарантировало заинтересованность в привлечении арендаторов и заполнении зданий торгового комплекса, а также исключало риск перехода в аренду в другой ТК.

Сумма спора — 123,5 млн рублей, постановление от 07.03.2024 по делу А45-36350/2022.

3. Взаимозависимость участников

«Дроблением бизнеса» признается предпринимательская деятельность с участием лиц, взаимозависимость которых оказала влияние на результаты их деятельности.

При этом лица могут быть признаны взаимозависимыми по основаниям, прямо не предусмотренным НК РФ (с учетом п. 1 и 7 ст. 105.1 НК РФ).

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Проблема этого признака – оценочность. Практически все сделки влияют на результаты деятельности каждой из сторон. Взаимозависимость действительно повышает возможности такого влияния, но не всегда приводит к необоснованной налоговой выгоде.

К примеру, суд согласился с налогоплательщиком, что супружеские отношения не рассматриваются как родственные и их наличие само по себе не означает взаимозависимость и подконтрольность в налоговой или гражданско-правовой сфере (пост. АС Поволжского округа от 15.04.2024 по делу А57-377/2023).

4. Занижение доходов компании на ОСНО

Действия налогоплательщика на ОСНО по занижению размера своих доходов путем их перераспределения на взаимозависимых лиц на специальных налоговых режимах говорят о применении таким налогоплательщиком схемы «дробления бизнеса».

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

В целом — да, это так. Но есть немаловажный нюанс: кто определяет, что перераспределение было и что упрощенцы не просто взаимозависимые, но несамостоятельные лица?

Для налоговиков структура типа «Поставщик ОСНО» — «Розничная сеть УСН» — уже дробление. Так, любая франшиза является способом получения налоговой выгоды, если пользователи применяют УСН. Но суды соглашаются с этой позицией не всегда.

Из последних ярких примеров выделю дело о дроблении розничной сети на 57 ИП (пост. АС Поволжского округа от 05.08.2024 года по делу А57-7217/2023). Отбитое доначисление — 189,1 млн рублей.

При этом суд отметил, что спорные ИП были зарегистрированы и работали значительно раньше спорных правоотношений, в разные периоды времени.

5. Юрлица отвечают за разные части единого процесса

Если налогоплательщик и взаимозависимое лицо осуществляют виды деятельности, которые являются частью единого производственного процесса, направленного на достижение общего, но искусственно разделенного экономического результата с получением налоговой выгоды, существуют основания для признания такой выгоды необоснованной.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

К такой трактовке больше вопросов, чем ясности.

Что такое единый производственный процесс? То, как понимают его кабинетные клерки? А продажа оборудования и изготовление металлоконструкций для него организациями с разными учредителями и при наличии сторонних производителей – это дробление?

Для налоговиков – да. А вот для АС Псковской области – нет (решение от 31.07.2024 по делу А52-2019/2023). Сумма спора — 38,1 млн рублей.

6 и 7. Семейное дело

В комментарии объединили шестой и седьмой признаки, так как они касаются семейного бизнеса: ведение предпринимательской деятельности с участием членов одной семьи само по себе не свидетельствует о «дроблении бизнеса».

Между тем формальное вовлечение членов семьи в хозяйственную деятельность с целью получения налоговой экономии без осуществления ими реальных предпринимательских функций — неправомерно.

При рассмотрении вопроса о консолидации доходов членов семьи, полученных от предпринимательской деятельности, значение имеет реальное участие каждого из лиц в такой предпринимательской деятельности, принятие самостоятельных управленческих решений, распоряжение своими трудовыми, административными и финансовыми ресурсами.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Суд не увидел дробления в разделении одного магазина на трех ИП: мать, дочь и сына. У каждого свой ассортимент, трудовые и материальные ресурсы (пост. АС Поволжского округа от 16.03.2023 по делу А12-443/2022). Сумма спора — 39,6 млн рублей.

Более подробный разбор письма ФНС, практики положительных решений в пользу бизнеса, а также грядущей налоговой амнистии будет на онлайн-интенсиве, посвященном дроблению бизнеса с 2025 года. Приглашаем собственников и топ-менеджеров малого и среднего бизнеса.

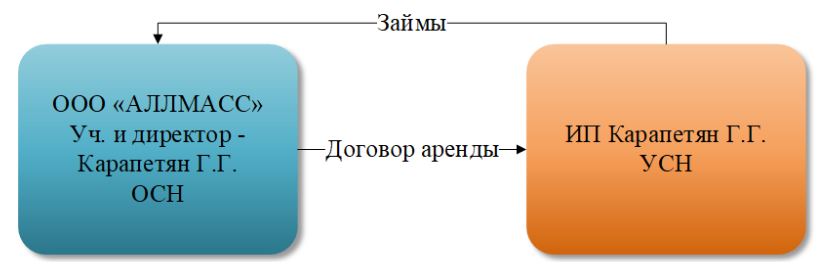

8. Учредитель или руководитель — ИП

Ведение обществом хозяйственной деятельности совместно со своим учредителем и (или) руководителем, имеющим статус ИП, может свидетельствовать о «дроблении бизнеса», если такие отношения направлены исключительно на минимизацию налоговых обязательств общества.

Проблема в том, что для налогового органа чаще всего вообще не имеет значения, направлена ли структура «ИП» — он же «руководитель/учредитель ООО» — на получение налоговой выгоды.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Под шаблон «это точно дробление» сразу отыскиваются признаки вроде наличия общих IP-адресов и телефонов. Как будто, если бы у ИП, совпадающего с директором общества, будь телефоны и точки выхода в интернет разными, это бы дроблением не было.

Важно то, кто зарегистрирован раньше и для чего понадобился второй участник группы компаний.

Например, суд признал деловой целью покупку ИП организации для заключения договоров с крупными заказчиками, не готовыми работать с ИП на УСН (пост. 15 ААС от 18.07.2024 по делу А32-54004/2023). При этом деятельность ИП фактически полностью была передана на организацию.

Суд отдельно отметил, что нормы действующего законодательства не предусматривают обязательного прекращения физическим лицом, действующим в качестве ИП, предпринимательской деятельности в случае его участия в том или ином качестве (акционера, учредителя, участника) в другой организации, а также если тот руководит этой организацией либо осуществлет деятельность как исполнительный орган в компании.

Сумма спора – 66,6 млн рублей.

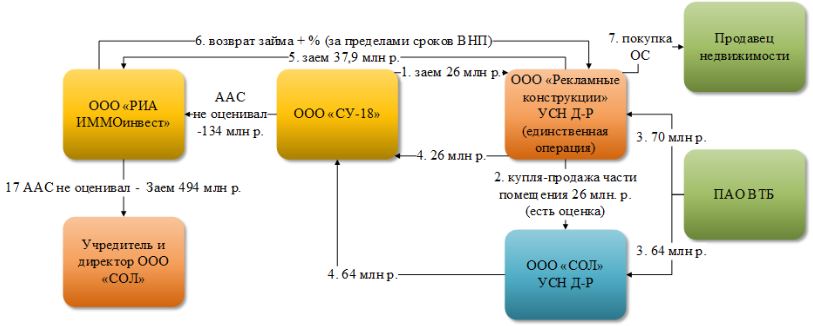

9. Налоговая выгода

Налоговую выгоду нельзя рассматривать как самостоятельную деловую цель. Если установлено, что главной целью, которую преследовал налогоплательщик при организации структуры бизнеса, было получение дохода только или преимущественно за счет налоговой выгоды, в ее могут не признать обоснованной.

В качестве примера в письме приведено дело с выделением из общества трех новых обществ с передачей им объектов недвижимости и их последующей продажей.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Но судебная практика гораздо богаче! К примеру, дело, в котором необоснованной налоговой выгодой не была признана продажа объекта недвижимости за 26 млн рублей, с перепродажей через месяц за 70 млн рублей для сохранения УСН как «старым» продавцом, так и «новым» (пост. АС Уральского округа от 11.06.2020 по делу № А71 2363/2019). Сумма спора – 41,3 млн рублей.

Аргументация налогоплательщика – отсутствие взаимозависимости и инвестирование полученных денег в новые объекты недвижимости.

Выводы

По мнению Ивана Кузнецова, представление налоговиков о бизнесе не перестает удивлять. Так, в одном из актов ВНП написано, что если доход организации рос 5 лет, а потом застопорился — это 100% признак перевода его на другую компанию для сохранения УСН. То есть других причин того, что доход не растет, якобы просто нет.

Иван Кузнецов, ведущий эксперт РФ в области налоговой и корпоративной безопасности бизнеса:

Подобные «однобокие» письма только провоцируют налоговые органы к формальному подходу к выявлению дробления, теперь с одновременным предложением воспользоваться амнистией, так как «бороться не имеет смысла».

Справедливости ради отметим, что и налогоплательщики фантазируют. Все больше практики, когда бизнес не только не спорит с дроблением, но и искусственно наращивает вычеты по НДС и расходы для снижения доначисления (постановление 18 ААС от 29.07.2024 по делу А76-41276/2021, постановление АС Уральского округа от 01.08.2024 по делу А71-14932/2022 и др.). Идея понятная — но плохая.

В судебных разбирательствах по делам дробления множество компаний совершают одни и те же ошибки. Их проанализирует в своем выступлении спикер Иван Кузнецов на мероприятии «Дробление бизнеса с 2025 года» 21 августа в 14:00 (МСК).

Получите живой ответ по проблемам бизнеса от эксперта.

Реклама bizprogress.ru 2VfnxwBvEQG